1. KDH – Đẩy mạnh triển khai các dự án lớn

- Khuyến nghị Mua: Giá mục tiêu 35.000

- Trong năm 2023-2024, Khang Điền có kế hoạch sẽ mở bán gối đầu các dự án có quy mô nhỏ Clarita – The Privia – The Solina. Các dự án này sẽ đảm bảo giá trị bán hàng cũng lợi nhuận của KDH trong trung hạn trong khi chờ đợi mở khóa các quỹ đất có quy mô lớn. KBSV ước tính tổng giá trị bán hàng trong năm 2023 đạt khoảng 4,304 tỷ VND (+54%YoY) và năm 2024 đạt 7,236 tỷ VND (+68%YoY) (Doanh số bán hàng ước tính chưa bao gồm dự án Đoàn Nguyên).Khang Điền hiện đang đầu tư 3 dự án có quy mô lớn bao gồm KDC Tân Tạo (330ha), KCN Lê Minh Xuân (110ha) và KDC Phong Phú 2 (130ha). Các dự án này được kỳ vọng giúp Khang Điền khẳng định vị thế của doanh nghiệp cũng như đảm bảo tăng trưởng lợi nhuận trong dài hạn.KBSV ước tính lợi nhuận sau thuế của KDH năm 2022 và 2023 đạt lần lượt là 1,254 tỷ VND (+4%YoY) và 1,337 tỷ VND (+7%YoY).Dựa trên triển vọng kinh doanh và kết quả định giá, chúng tôi đưa ra khuyến nghị MUA đối với cổ phiếu KDH với giá mục tiêu là 35,000VND/cổ phiếu, upside 39% so với giá đóng cửa ngày 21/12/2022.

- Nguồn KBSV: Xem chi tiết

2. BMP – Giá PVC thấp hỗ trợ biên lợi nhuận

- Khuyến nghị Nắm giữ: Giá mục tiêu 67.300

- Lũy kế 9 tháng đầu năm, BMP đạt lợi nhuận 448 tỷ đồng (+349% YoY) với doanh thu đạt 4,400 tỷ đồng (+40.5% YoY) và sản lượng đạt hơn 74 triệu tấn (+11% YoY). Sản lượng hồi phục, giá bán tăng trong khi nguyên vật liệu chính có xu hướng đi xuống là các yếu tố chính giúp kết quả kinh doanh cải thiện đáng kể.Nhu cầu đầu tư vào cơ sở hạ tầng còn tiềm năng bởi kỳ vọng đầu tư công tiếp tục được đẩy mạnh, dòng vốn FDI dịch chuyển một phần từ Trung Quốc sang Việt Nam và tiềm năng tăng trưởng kinh tế khả quan của Việt Nam trong dài hạn.BMP chiếm thị phần lớn nhất trong ngành ống nhựa, sở hữu nhiều lợi thế bền vững như thương hiệu lớn, hiệu quả hoạt động, hệ thống phân phối rộng khắp, dòng tiền mạnh và có lợi thế về nguồn cung nguyên vật liệu với TPC Vina.Nguyên liệu chủ yếu là PVC – chiếm khoảng 70% đã giảm mạnh về vùng thấp nhất giai đoạn 2016-2022, tương ứng giảm khoảng 35% so với trung bình năm 2021 và 60% so với đỉnh cao nhất giúp biên lợi nhuận tiếp tục duy trì ở mức cao.Chúng tôi dự báo BMP sẽ duy trì chính sách cổ tức tiền mặt cao trong khoảng 5,000 – 7,000 VND/cp giai đoạn 2022-2026, tương ứng lợi suất cổ tức ở mức 9-12% Khuyến nghị Nắm giữ, giá mục tiêu 67,300 VND/cp, tiềm năng tăng giá 12.2% so với giá đóng cửa ngày 19/12/2022.

- Nguồn KBSV: Xem chi tiết

3. BSR – chênh lệch giá dầu thô và sản phẩm năm 2023 dự kiến điều chỉnh giảm so với nền cao năm 2022

- Khuyến nghị Mua: Giá mục tiêu 18.245

- Triển vọng lạc quan trong năm 2023 nhờ giá dầu thế giới giữ mức cao: giá dầu thô dự kiến giữ mức khoảng 80$/thùng trong năm 2023. Kỳ vọng giá các sản phẩm xăng dầu sẽ tăng nhanh hơn giá dầu thô – hỗ trợ cho crack spread >12$/thùng.BSR nâng cấp mở rộng Nhà máy lọc dầu Dung Quất với tổng mức đầu tư mới là hơn 1,26 tỷ USD. Sau khi nâng cấp, nguyên liệu dầu thô có nguồn gốc từ các nhà cung cấp có quan hệ chiến lược với Việt Nam, tuyến đường vận chuyển thuận lợi, dẫn đến việc giá thấp hơn dầu thô Bạch Hổ nên có thể cải thiện biên lợi nhuận.Nhu cầu xăng dầu trong nước vào khoảng 18 triệu m3/năm, nguồn cung trong nước đến từ BSR và NMLD Nghi Sơn (NSR) chỉ đáp ứng khoảng 75% nhu cầu. Do nguồn cung trong nước hiện vẫn chưa đáp ứng được nhu cầu xăng dầu nội địa, chúng tôi đánh giá BSR không có rủi ro cạnh tranh trong vài năm tới.BSR hiện đang kiến nghị các cơ quan chức năng về việc điều chỉnh nội dung liên quan đến mức Premium theo Nghị định 95/2021/NĐ-CP ngày 01/11/2021 của Chính phủ.

- Nguồn VCBS: Xem chi tiết

4. VCB – NIM duy trì ở mức ổn định nhờ duy trì tốt nguồn vốn huy đồng giá rẻ

- Khuyến nghị Mua: Giá mục tiêu 87.000

- Kết quả kinh doanh tăng trưởng khả quan. Tổng thu nhập hoạt động 9 tháng đầu năm tăng 18% so với 9 tháng đầu năm ngoái, với động lực chính đến từ khoản thu nhập lãi thuần tăng 22% so với cùng kỳ. Ngoài ra, trước diễn biến phức tạp trên thị trường chứng khoán năm 2022 thu nhập ngoài lãi chỉ ghi nhận tăng nhẹ 7% so với 9T2021, chủ yếu do khoản lỗ ghi nhận ở mảng hoạt động đầu tư và kinh doanh chứng khoán (lỗ 120 tỷ svck ghi nhận lãi 120 tỷ)Chất lượng tài sản cải thiện. Tỷ lệ nợ xấu giảm 31,5% svck ở mức 0,8%. Tỷ lệ nợ nhóm 2 tiếp tục giảm đạt 0,36%. Tỷ lệ bao phủ nợ xấu đạt 402%.

- NIM duy trì ở mức ổn định nhờ duy trì tốt nguồn vốn huy đồng giá rẻ.

- Ngân hàng có tổng tài sản đạt 1.650 nghìn tỷ đồng và cũng vượt qua mức kế hoạchđặt ra vào đầu năm nay của ngân hàng. Tổng dư nợ tín dụng tăng 17,4% trong nămnay, đạt 1.141 nghìn tỷ đồng đã bao gồm khoản đầu tư trái phiếu doanh nghiệp.

- Nguồn MBS: Xem chi tiết

5. MSN – Đà tăng đã phản ánh vào định giá

- Khuyến nghị Trung lập: Giá mục tiêu 85.300

- Chúng tôi cho rằng triển vọng các mảng kinh doanh của MSN sẽ không quá tích cực trong năm 2023 trong bối cảnh chi tiêu và sức mua nhìn chung giảm. VCBS dự phóng DTT tăng trưởng 14.7% chủ yếu nhờ sự mở rộng của WCM và MML; trong khi đó LNST duy trì mức tăng một chữ số do biên gộp thu hẹp và chi phí tài chính tăng mạnh khoảng 20%. Với thị giá 94,500 đồng/ CP ngày 21/12/2022, MSN đang được giao dịch với P/E fwd 2023 là 29.75 lần, cao hơn 15% so với P/E trung bình 5 năm gần nhất và 37% so với với các doanh nghiệp cùng ngành. Trong bối cảnh vĩ mô biến động và mặt bằng lãi suất cao, chúng tôi cho rằng mức định giá này chưa thực sự hấp dẫn. VCBS đưa ra khuyến nghị TRUNG LẬP đối với cổ phiếu MSN, giá mục tiêu 85,300 đồng/CP, thấp hơn so 11% với giá thị trường.

- Nguồn VCBS: Xem chi tiết

6. HPG – Chiếc cung đã được giương?

- Khuyến nghị Nắm giữ: Giá mục tiêu 22.130

- Kết quả kinh doanh 3Q22 xấu hơn dự đoánHPG ghi nhận lỗ 1,785.7 tỷ đồng trong 3Q22 do biên lợi nhuận gộp giảm còn 2,9% (giá ASP thấp và chi phí đầu vào cao) và khoản lỗ tỷ giá hối đoái do đồng USD tăng giá. Trong 9T22, doanh thu tăng 10% n/n, đạt 115.5 nghìn tỷ đồng trong khi lợi nhuận ròng là 10.4 nghìn tỷ đồng, -61,4% n/n. Trong 4Q22F, chúng tôi dự báo HPG sẽ đạt 21,729 tỷ đồng doanh thu (-50,4% n/n) và 120 tỷ đồng lợi nhuận ròng (-98% n/n) do ảnh hưởng của biên lợi nhuận gộp giảm (-9.4%p n/n, +9.0%p q/q) và lỗ tỷ giá.Triển vọng ngành thép ảm đạm trong 2023FTrong năm 2022, ngành đã bị ảnh hưởng nặng nề do lạm phát cao kéo dài làm giảm nhu cầu toàn cầu. Trong 2023F, chúng tôi nhận thấy nhu cầu toàn cầu tiếp tục bị ảnh hưởng khi nền kinh tế tăng trưởng chậm lại rõ rệt hơn. Bên cạnh đó, những vấn đề trong nước liên quan đến thị trường bất động sản cần thêm thời gian để giải quyết. Một số tín hiệu tích cực từ Trung Quốc phần nào xoa dịu nỗi lo thừa cung, tuy nhiên, điều này là không đủ để thúc đẩy ngành tăng trưởng trở lại vào năm 2023F.Dự báo được điều chỉnh giảmĐiều chỉnh giảm dự báo dựa trên kết quả hoạt động kém trong 9 tháng đầu năm 2022 và triển vọng kém sáng trong năm 2023F. Chúng tôi điều chỉnh giảm dự báo thu nhập xuống 66.2-47.8% so với dự báo trước đó trong giai đoạn 2022-24F. Tuy nhiên, chúng tôi cho rằng kết quả hoạt động của HPG sẽ tăng trưởng đáng kể từ năm 2024F khi chúng tôi nhận thấy nhu cầu toàn cầu phục hồi mạnh mẽ và việc khu liên hợp thép Dung Quất đi vào hoạt động sẽ là động lực chính cho tăng trưởng từ năm 2024F. Chúng tôi dự báo core EPS CAGR trong 2022-25F sẽ ở mức 22%.

- Nguồn KIS: Xem chi tiết

7. PNJ – Kết quả kinh doanh thường tăng mạnh vào dịp cuối năm

- Khuyến nghị Mua: Giá mục tiêu 135.453

- Vượt 20% kế hoạch lợi nhuận cả năm trong 11T22. Cụ thể, doanh thu 11T22 đạt 31.0 nghìn tỷ đồng (+85% YoY) và LNST đạt 1,6 nghìn tỷ đồng (+96% YoY). Như vậy, PNJ đã vượt 24% kế hoạch LNST của công ty và hoàn thành 90,6% dự báo LNST năm 2022E của chúng tôi trong 11T22.Biên lợi nhuận gộp 11T22 giảm 1,0 điểm phần trăm YoY còn 17,4%, thấp hơn nhiều so với dự báo biên lợi nhuận gộp năm 2022E của chúng tôi là 18,0%, do có sự thay đổi trong cơ cấu kênh bán lẻ và sự tác động lạm phát đối với cả sức mua và chi phí đầu vào. Tuy nhiên, biên lợi nhuận ròng vẫn tăng 0,3 điểm phần trăm và đạt 5,3% trong 11T22 do tăng hiệu quả kinh doanh nhờ ứng dụng công nghệ vào bán hàng, quản lý.Mảng bán lẻ vẫn là động lực tăng trưởng chính. Trong 11T22, doanh thu bán lẻ (chiếm 60,7% tổng doanh thu) tăng 92% YoY; doanh thu bán vàng 24k (chiếm 25,6%) tăng 85% YoY; doanh thu bán sỉ (chiếm 12,2%) tăng 67% YoY; và doanh thu khác tăng 26% YoY.PNJ đã mở mới 33 cửa hàng từ đầu năm đến nay, gần như hoàn thành kế hoạch mở 35-40 cửa hàng trong năm 2022E. Đồng thời, từ đầu năm đến nay công ty cũng đã đóng 13 cửa hàng và hiện đang vận hành mạng lưới bán lẻ với 362 cửa hàng trên toàn quốc.

- Nguồn FSC: Xem chi tiết

8. TPB – Lãi suất tăng khiến NIM gặp khó khăn

- Khuyến nghị Trung lập: Giá mục tiêu 22.800

- Chúng tôi duy trì khuyến nghị TRUNG LẬP đối với cổ phiếu TPB và đưa ra giá mục tiêu 1 năm là 22.800 đồng/cổ phiếu, bằng cách áp dụng P/B mục tiêu sau khi đã điều chỉnh giảm từ 1,8x xuống 1,x để phản ánh mối quan ngại của chúng tôi với rủi ro tiềm tàng từ trái phiếu doanh nghiệp tại TPB. Mặt bằng lãi suất tăng nhanh làm cho NIM suy yếu và tiềm ẩn rủi ro nợ xấu khiến cho TPB có thể sẽ phải đối mặt với nhiều thách thức trong thời gian tới. Tổng thu nhập hoạt động quý 3 năm 2022 chứng kiến mức tăng trưởng khiêm tốn với chỉ 2,5% so với cùng kỳ đạt gần 3,8 nghìn tỷ đồng, chủ yếu do sự suy giảm lợi nhuận từ hoạt động kinh doanh trái phiếu trong bối cảnh lãi suất trái phiếu tăng lên. Chúng tôi ước tính LNTT của TPB trong quý 4/2022 sẽ đạt 2,1 nghìn tỷ đồng (tăng 26,2% so với cùng kỳ), giúp LNTT cả năm 2022 tăng trưởng 32,5% so với cùng kỳ (đạt 8 nghìn tỷ đồng).Năm 2023, LNTT dự báo tăng trưởng 11,8% so với cùng kỳ, lên gần 9 nghìn tỷ đồng, điều này dẫn đến tỷ lệ P/B và P/E dự phóng sẽ lần lượt là 0,9x và 5x – cao hơn so với các ngân hàng khác cùng quy mô.

- Nguồn SSI: Xem chi tiết

9. MBB – Thu nhập lãi thuần tăng trưởng tốt nhờ tín dụng tăng mạnh

- Khuyến nghị Mua: Giá mục tiêu 30.200

- ACBS kỳ vọng chi phí dự phòng của MBB sẽ gặp áp lực do nền kinh tế đối mặt với những khó khăn từ vĩ mô quốc tế, thị trường trái phiếu doanh nghiệp trong nước đóng băng và việc nhận chuyển giao Oceanbank. Tuy nhiên, giá cổ phiếu MBB đang ở vùng hấp dẫn và có tiềm năng phục hồi khi các chính sách và yếu tố vĩ mô cải thiện. ACSB lặp lại khuyến nghị MUA với giá mục tiêu 30.200 đồng/cp, tương ứng với tiềm năng tăng giá 70,1%.

- Nguồn ACBS: Xem chi tiết

10. GMD – Lợi nhuận duy trì tăng trưởng trong khó khăn

- Khuyến nghị Khả quan: Giá mục tiêu 62.300

- Kết quả kinh doanh 9 tháng đầu năm ấn tượng:Trong 9T22, doanh thu của GMD tăng 31,5% svck, trong đó doanh thu dịch vụ cảng biển tăng 22,9% svck nhờ tình trạng dư cung tại cụm cảng Hải Phòng giảm dần. Doanh thu logistics tăng 88,0% svck nhờ đóng góp chính của mảng vận tải container hưởng lợi từ giá cước vận tải container tăng vọt. Sản lượng container của Gemalink đã đạt 900.000 TEU và ghi nhận lợi nhuận (LN) ròng khoảng 103,9 tỷ đồng trong 9T22, giúp lợi nhuận từ công ty liên kết tăng 109,2% svck. Tuy nhiên, chi phí tài chính 9T22 tăng 58,3% svck do lỗ tỷ giá cao (+129,6% svck) khi đồng USD tăng giá. Do đó, LN ròng 9T22 tăng 94,2% svck lên 806 tỷ đồng, đạt 80,0% dự báo cả năm của chúng tôi.Khó khăn trước mắt đến từ nhu cầu suy giảm trên toàn cầu:Do lượng đơn hàng mới từ các thị trường lớn toàn cầu suy giảm, trong Q3/22, sản lượng container tại cụm cảng Hồ Chí Minh và cụm cảng Cái Mép – Thị Vải giảm 7% svck trong khi sản lượng container tại cụm cảng Hải Phòng đi ngang. Chúng tôi cho rằng những khó khăn này sẽ tiếp diễn trong năm 2023 và ảnh hưởng tiêu cực tới hoạt động xuất nhập khẩu cũng như hoạt động của các cảng biển Việt Nam. Tuy nhiên, chúng tôi tin rằng một số yếu tố tích cực như cước vận tải biển giảm, tình trạng tắc nghẽn được giải tỏa, chính sách zero-Covid của Trung Quốc được gỡ bỏ sẽ phần nào giảm bớt tác động từ nhu cầu toàn cầu suy giảm trong năm 2023.Hạ dự báo EPS 2023 xuống 12,2% và tăng dự báo EPS 2024 thêm 2,2%:Chúng tôi duy trì dự báo EPS 2022 và hạ dự báo EPS 2023 xuống 12,2% do triển vọng mảng logistics của GMD suy yếu. Trong 2024, chúng tôi kỳ vọng những khó khăn toàn cầu sẽ giảm bớt và sẽ hỗ trợ cho toàn bộ hoạt động kinh doanh của GMD, do đó chúng tôi tăng dự báo EPS 2024 thêm 2,2%.

- Nguồn VNDS: Xem chi tiết

11. DHA – Doanh nghiệp hoạt động hiệu quả cao, tỷ suất cổ tức hấp dẫn

- Khuyến nghị Khả quan: Giá mục tiêu 44.714

- Kết quả kinh doanh 9 tháng đầu năm ấn tượng:Hiệu quả kinh doanh tốt. Biên lợi nhuận hoạt động của DHA dao động từ 23 – 27%, cao so với các doanh nghiệp tương tự. Giá trị hàng tồn kho thành phẩm và khoản phải thu của DHA thấp.Bảng cân đối kế toán lành mạnh. Tiền mặt và đầu tư tài chính của DHA đạt mức 317 tỷ, chiếm gần 60% cơ cấu tài sản. DHA không có khoản nợ vay ngắn và dài hạn. Vị thế tiền mặt cao giúp DHA hưởng lợi khi lãi suất tăng cao.Tỷ lệ chi trả cổ tức DHA cao, trung bình ở mức 50 – 60% LNST trong giai đoạn 2017 – 2021. Tại ngày 22/12/2022, suất cổ tức nhận từ DHA đang rơi vào khoảng 14%/năm – cao nhất khi so với các doanh nghiệp tương tự, hấp dẫn khi so với mức lãi suất tiết kiệm 8 – 10% cho kỳ hạn 12 tháng tại Ngân hàng.

- Nguồn BVSC: Xem chi tiết

12. ACV – Các đường bay thường lệ tới Trung Quốc bắt đầu nối lại

- Khuyến nghị Mua: Giá mục tiêu 100.00

- Triển vọng kinh doanh 2022-2023:Hoạt động kinh doanh cốt lõi khả quan nhờ mạng đường bay quốc tế phục hồi.Catalysts(1) Dự án Long Thành, Tân Sơn Nhất T3, Nội Bài T2 mở rộng đi vào hoạt động. (2) Chuyển sàn HOSE sau khi quyết toàn thành công vốn nhà nước. (3) Thị trường Trung Quốc hồi phục.Cập nhập doanh nghiệp:Kết thúc 9T.2022, ACV ghi nhận DTT = 9,725 tỷ VNĐ (+156% yoy), NPATMI cho cổ đông ACV = 5,164 tỷ VNĐ (+3,060% yoy). Nguyên nhân đến từ việc sản lượng hành khách +179% yoy trong bối cảnh các đường bay quốc tế phục hồi.- Thu nhập tài chính + 52% yoy do lãi chênh lệch tỷ giá đánh giá lại cuối kỳ đến từ khoản vay JPY. Tính đến hết Q3. 2022, đồng JPY mất giá -20% YTD.- Biên lợi nhuận gộp đạt mức 48% trong khi -16% cùng kỳ do sản lượng phục hồi.Rủi ro: (1) JPY tăng giá.

- Nguồn BSC: Xem chi tiết

13. VSC – Vị thế đã thay đổi. Triển vọng ngắn hạn khó khăn do kinh tế toàn cầu chậm lại

- Khuyến nghị Nắm giữ: Giá mục tiêu 31.000

- Dự báo kết quả kinh doanh:Trong năm 2022, BSC dự báo VSC ghi nhận doanh thu đạt 1,979 tỷ VND (+5% yoy), NPATMI đạt 332 tỷ VND (-5% yoy), tương đương EPS FWD = 3,015 VND/CP, P/E FWD = 10.2x, P/B FWD = 1.0x. Trong năm 2023, BSC dự báo VSC ghi nhận doanh thu đạt 1,904 tỷ VND (-4% yoy), NPATMI = 342 tỷ VND (+3% yoy), tương đương EPS FWD = 3,110 VND/CP, P/E FWD = 9.9x, P/B FWD = 0.9x, dựa trên các giả định chính sau:- Mảng bốc dỡ: Sản lượng -4% yoy do (1) kinh tế toàn cầu chậm lại, (2) cạnh tranh cao tại HP. Giá đi ngang trong năm 2022/23.- Mảng Lưu bãi, chạy lạnh: Sản lượng – 4% yoy do kinh tế toàn cầu chậm lại, Giá đi ngang trong năm 2022/23- Mảng Vận tải & khác: Doanh thu vận tải -4% yoy trong năm 2022/23 dựa trên giả định sản lượng giảm theo sản lượng bốc dỡ tại cảng chính- Biên lợi nhuận gộp = 35.8% dựa trên giả định DVMN/SL -8% do giá dầu giảm (kịch bán giá dầu 2023 = 80 USD/BBL (-20% yoy)).- Lỗ từ VIMC Đình Vũ = -40 tỷ VNĐ trong năm 2023.- Chi phí SG&A/ doanh thu = 10%, tăng +3 điểm % do tăng chi phí từ ICD.Triển vọng kinh doanh năm 2023: Sản lượng giảm trong năm 2023 do (1) kinh tế toàn cầu chậm lại, (2) cạnh tranh quay trở lại.

- Nguồn BSC: Xem chi tiết

14. NLG – Vững vàng trước thử thách

- Khuyến nghị Khả quan: Giá mục tiêu 36.700

- LN ròng 2022 kém tích cực do thiếu bất động sản (BĐS) bàn giao:Chúng tôi quan sát thấy các sự cố liên quan BĐS của các chủ đầu tư và chính quyền địa phương ở Đồng Nai và Cần Thơ đã làm chậm quá trình phê duyệt ba dự án trọng điểm của NLG là Paragon Đại Phước, Izumi City và Cần Thơ 43ha. Trong cuộc gặp với nhà đầu tư ngày 12/12/2022, NLG đặt mục tiêu hoàn tất thủ tục pháp lý dự án Cần Thơ 43ha trong tháng 12/2022, nguồn doanh thu chính của năm 2022, tuy nhiên chúng tôi cho rằng điều này khó có thể hoàn thành. Chúng tôi ước tính doanh thu/LN ròng 2022 sẽ giảm mạnh 26% svck/62% svck, chủ yếu bàn giao các dự án hiện hữu Southgate, Akari và chuyển nhượng 25% cổ phần tại Paragon Đại Phước.Thị trường BĐS nhà ở đang đối mặt với nhiều thách thức:Ngành BĐS đang đối mặt với nhiều thách thức gồm: 1) chủ đầu tư gặp khó khăn trong việc tái cơ cấu nợ do thắt chặt các khoản vay ngân hàng vào BĐS và giám sát chặt chẽ trong việc phát hành trái phiếu doanh nghiệp; 2) lãi suất tăng làm suy yếu nhu cầu mua nhà; 3) nguồn cung mới có thể sụt giảm khi quá trình phê duyệt pháp lý chờ được khai thông với Luật đất đai sửa đổi. Chúng tôi cho rằng thị trường BĐS có thể sẽ trải qua một “mùa đông khắc nghiệt” vào năm 2023 cho đến khi chính sách tiền tệ đảo ngược. Do đó, chúng tôi dự báo doanh số ký bán của NLG sẽ giảm 30% svck trong năm 2023.Điều chỉnh dự báo LN ròng 2022-24 giảm mạnh do nhu cầu nhà ở suy yếu:Chúng tôi thận trọng hoãn dự phóng ghi nhận doanh thu dự án Izumi City sang 2024 do thủ tục pháp lý chậm hơn kỳ vọng và nhu cầu mua nhà suy yếu. Từ đó, chúng tôi giảm dự phóng LN ròng 2023-24 lần lượt là 60,3%/45,0%. Chúng tôi ước tính LN ròng 2023 đạt 757 tỷ đồng (+87% svck) nhờ bàn giao dự án BCC Mizuki và mức nền thấp 2022, thấp nhất trong 5 năm qua.

- Nguồn VNDS: Xem chi tiết

15. CTD – Đối mặt nhiều thách thức

- Khuyến nghị Mua: Giá mục tiêu 40.000

- Kết quả kinh doanh quý 3/2022 tiếp tục ghi nhận lỗ 3.5 tỷ VND, dự báo lỗ cả năm 2022:Lợi nhuận sau thuế Quý 3 tiếp tục ghi nhận lỗ 3.5 tỷ VND so với mức lỗ 23.8 tỷ VND trong quý 2 và 11.8 tỷ VND cùng kỳ năm 2021 do (1) Giá nguyên vật liệu tăng cao (2) Các hoạt động xây dựng trong nước vẫn gặp nhiều khó khăn, mức độ cạnh tranh cao khiến các chủ đầu tư xây dựng phải cạnh tranh về giá thầu.Lũy kế 9 tháng đầu năm, LNST của cổ đông công ty mẹ đạt 1.8 tỷ VND (-97.9%YoY).CTD đã trích lập 299 tỷ VND chi phí dự phòng trong chi phí quản lý doanh nghiệp, cao gấp 5.4 lần so với cùng kỳ, trong đó khoản phải thu hơn 242 tỷ VND từ dự án D’Capitale của chủ đầu tư Tập đoàn Tân Hoàng Minh.Dự báo KQKD cả năm 2022 của CTD lỗ khoảng 181 tỷ đồng do (1) Công ty tăng cường trích lập dự phòng; (2) Thị trường xây dựng tiếp tục khó khăn trong quý 4/2022.Triển vọng kinh doanh 2023 tiếp tục đối mặt với nhiều thách thức, bên cạnh kì vọng từ đầu tư công:Coteccons sẽ còn đối mặt với nhiều thách thức khi (1) Ngành bất động sản dân dụng gặp nhiều khó khăn trong giai đoạn 2022-2023 (2) Tính cạnh tranh cao của ngành xây dựng (3) Chất lượng các khoản phải thu Coteccons cũng là vấn đề đáng lo ngại khi công ty liên tục phải trích lập các khoản nợ phải thu khó đòi. Chúng tôi ước tính giá trị backlog trong giai đoạn 2023-2026 đạt 18,000 tỷ VND, thấp hơn đáng kể so với giai đoạn 2016-2018. Điểm sáng đối với hoạt động của CTD là đầu tư công được đẩy mạnh trong năm 2023 khi các động lực tăng trưởng khác của năm 2023 suy yếu khiến đầu tư công quay trở lại làm điểm tựa.

- Nguồn MSI: Xem chi tiết

16. DBC – Định giá chưa hấp dẫn dù triển vọng tích cực hơn

- Khuyến nghị Mua: Giá mục tiêu 40.000

- KQKD Q3/22: LN ròng tăng trưởng nhờ mảng bất động sản:DBC ghi nhận DT mảng kinh doanh chính tăng 12,7% svck trong 9T22 nhờ mảng thức ăn chăn nuôi (TACN) tăng 9,6% svck và mảng thực phẩm tăng 14,6% svck (theo ước tính của chúng tôi). Trong khi đó, DT khác tăng 96,2% svck do công ty ghi nhận DT từ việc bàn giao dự án BĐS chung cư Huyền Quang trong Q3/22. Biên LN gộp giảm 8,2đ % svck trong 9T22 chi phí sản xuất thức ăn chăn nuôi tăng cao ảnh hưởng tiêu cực đến biên lợi nhuận gộp mảng thực phẩm. LN gộp trong 9T22 thấp hơn 11,8đ % so với dự phóng của chúng tôi do chi phí nguyên vật liệu cao hơn dự kiến trong khi chi phí tài chính vượt 40% so với dự phóng. Trong 9T22, DBC ghi nhận DT tăng 19,4% svck trong khi LN ròng giảm 68,1% svck, lần lượt hoàn thành 83,3%/39,2% dự phóng của chúng tôi. Do đó, chúng tôi điều chỉnh giảm dự phóng LN ròng năm 2022 xuống 44,2% so với báo cáo trước đó.Áp lực chi phí giảm, biên LN gộp phục hồi trong năm 2023:Chúng tôi kỳ vọng DBC ghi nhận DT tăng 3,5%/4,1% svck trong 2023/24. Chúng tôi cho rằng, 2023 sẽ là một năm bớt khó khăn hơn với DBC nhờ 1) giá nguyên liệu đầu vào thức ăn chăn nuôi hạ nhiệt và 2) giá lợn hơi dự phóng tăng 5,0% svck. Biên LN gộp DBC được kỳ vọng tăng 1,5đ % trong 2023 và duy trì ở mức 13,2% trong 2024. Do đó, chúng tôi dự phóng DBC ghi nhận LN ròng phục hồi 68,9% svck trong 2023 và tăng 7,9% svck trong 2024. Cuối 9T22, tổng nợ vay của DBC đạt 4.028 tỷ đồng (+28,4% svck), tương ứng với D/E là 0,8x (so với 0,6x của 9T21). Trong môi trường lãi suất cao, chúng tôi cho rằng lợi nhuận tài chính ròng của DBC trong 2023-24 sẽ bị ảnh hưởng do chi phí tài chính tăng. Ngoài ra, chúng tôi cũng nhận thấy rủi ro tỷ giá tăng có thể ảnh hưởng đến biên LN gộp của DBC trong 2023 do khoảng 80% nguyên liệu đầu vào thức ăn chăn nuôi được nhập khẩu từ Brazil, Canada và Argentina.

- Nguồn VNDS: Xem chi tiết

17. VHC – Những tín hiệu hạ cánh mềm trong năm 2023F?

- Khuyến nghị Nắm giữ: Giá mục tiêu 77.000

- Dự phòng hàng tồn kho cao làm giảm LNST trong Q3/22:Trong Q3/22, Vĩnh Hoàn đạt doanh thu 3,261 tỷ đồng (+46.2% n/n và -22.8% q/q), đóng góp chủ yếu bởi 1,502 tỷ đồng (+41% n/n và -24.6% q/q). Biên LN gộp tăng nhẹ 0.8 đpt n/n nhưng giảm 6.8 đpt q/q xuống còn 19% do dự phòng hàng tồn kho đạt 241 tỷ đồng trong Q3/22. Do đó, LNST trong Q3/22 của VHC tăng 79.5% n/n lên 460 tỷ đồng nhưng giảm 41.7% q/q. Nhìn chung, doanh thu 9T22 đạt 10,755 tỷ đồng (+69.1% n/n) và LNST tăng 1,801 tỷ đồng (+178% n/n).Q4/22F mất đà tăng trưởng:Chúng tôi điều chỉnh tăng doanh thu và LNST năm 2022 lên 13,900 tỷ đồng và 2,290 tỷ đồng, +2.6%/27.3% so với ước tính trước đây của chúng tôi. Doanh thu Q4/22F có thể đạt 3,145 tỷ đồng (-3.6% q/q và +16.8% n/n) nhờ xuất khẩu cá tra tăng mạnh theo nhu cầu theo mùa ở hầu hết các thị trường, theo ước tính của chúng tôi. Chúng tôi dự báo sản lượng xuất khẩu có thể giảm 13.4% q/q và 28.2% n/n do nhu cầu yếu. Biên LN gộp có thể tăng +3.2% q/q nhưng -3.4% n/n do chúng tôi dự kiến Vĩnh Hoàn hoàn nhập dự phòng khoảng 157 tỷ đồng. Do đó, LNST có thể đạt 489 tỷ đồng (+12% q/1 và +11% n/n).Giảm 10% EPS trong 2023F:Chúng tôi điều chỉnh giảm ước tính doanh thu/LNST năm 2023 xuống -18.8%/-9.5%, để phản ánh tăng trưởng doanh thu cá tra chậm lại do triển vọng kinh tế giảm. Trong khi đó, chúng tôi kỳ vọng mảng Collagen & Gelatin và các sản phẩm liên quan đến gạo của Sa Giang sẽ tăng 14.5%. Chúng tôi ước tính doanh thu và LNST ở mức 12,126 tỷ đồng /1,850 tỷ đồng, -14.9% n/n /-19,2% n/n trong năm 2023F. Chúng tôi cũng đưa ra dự phóng năm 2024 với doanh thu tương đương là 12,481 tỷ đồng/LNST 1,866 tỷ đồng. Ước tính CAGR của EPS cốt lõi -10% trong 2022F-24F.

- Nguồn KIS: Xem chi tiết

18. TCM – Phục hồi mạnh mẽ sau đại dịch nhưng khó khăn vẫn ở phía trước

- Khuyến nghị Nắm giữ: Giá mục tiêu 55.000

- Chuỗi cung ứng Dệt – Nhuộm – May tạo lợi thế giúp TCM ổn định nguồn cung nguyên liệu, khắc phục “điểm nghẽn” của ngành dệt may: TCM là một trong số ít những doanh nghiệp dệt may sở hữu chuỗi cung ứng hoàn chỉnh gồm sợi, dệt, đan, nhuộm, may và phân phối, giúp TCM tự chủ nguồn cung vải, ổn định biên lợi nhuận. Tránh phụ thuộc quá nhiều vào nhập khẩu nguyên vật liệu nhằm khắc phục “điểm nghẽn” của ngành là điểm vượt trội của TCM so với các doanh nghiệp khác. Vào tháng 3/2022, TCM đã hoàn thành xây dựng nhà máy may Vĩnh Long 2, dự kiến đóng góp vào khoảng 30% vào tổng công suất may. Giai đoạn 2023 – 2025, TCM sẽ tiếp tục đầu tư tiếp các giai đoạn còn lại của dự án Vĩnh Long, gồm nhà máy nhuộm và đan kim với công suất lần lượt là 10,650 tấn/năm và 4,818 tấn/năm.Đẩy mạnh công tác nghiên cứu và phát triển (R&BD) nhằm nâng cao giá trị chuỗi cung ứng, đón đầu xu hướng thị trường: Nhằm hướng đến nền kinh tế tuần hoàn và phát triển bền vững trong ngành dệt may, TCM đã và đang từng bước cụ thể hóa mục tiêu hành động trong sản xuất kinh doanh dựa trên nguyên tắc 3R: Giảm thiểu, Tái sử dụng và Tái chế. TCM đã hợp tác với Viện nghiên cứu, kiểm định dệt may Hàn Quốc – KOTITI Global để gia tăng công tác R&BD, mang lại giá trị gia tăng cho sản phẩm TCM.Hưởng lợi từ CPTPP và EVFTA nhiều hơn so với những doanh nghiệp cùng ngành: Chuỗi cung ứng hoàn chỉnh tạo điều kiện thuận lợi cho TCM đáp ứng yêu cầu về nguyên tắc xuất xứ của CPTPP và EVFTA.

- Nguồn PHS: Xem chi tiết

18. TNG – Vượt kế hoạch doanh thu 2022F

- Khuyến nghị N/A: Giá mục tiêu N/A

- TNG vượt kế hoạch doanh thu sau 11 tháng:- TNG gần đây đã công bố KQKD tháng 11 với doanh thu đạt 507 tỷ đồng (+16% n/n) và LNST không đổi ở mức 20.7 tỷ đồng. Mặc dù doanh thu tăng nhưng LNST không đổi do chi phí tài chính tăng trong kỳ. Trong đó, chi phí lãi vay tăng 45% n/n từ 11.7 tỷ đồng lên 17 tỷ đồng.- Sau khi được hưởng lợi từ nhu cầu bị dồn nén hậu COVID trong 1H22, ngành dệt may đang phải đối mặt với một giai đoạn khó khăn kể từ đầu 3Q22 do sức tiêu thụ yếu đối với các sản phẩm may mặc trước lo ngại suy thoái kinh tế tại các thị trường xuất khẩu chính. Tuy phải đối mặt với nhu cầu suy giảm, TNG vẫn giữ được các đơn hàng có giá trị gia tăng cao từ các khách hàng ở phân khúc cao cấp.- Nhìn chung, trong 11T22, công ty đạt doanh thu 6,336 tỷ đồng (+27% n/n) và LNST 277 tỷ đồng (+29% n/n), hoàn thành lần lượt 106% và 99% kế hoạch năm 2022F. Chúng tôi kỳ vọng TNG sẽ kết thúc năm 2022 với doanh thu và LNST lần lượt hoàn thành 114% và 106% kế hoạch cả năm.Hoa Kỳ vẫn tiếp tục là thị trường xuất khẩu chính:- Tong tháng 11, xuất khẩu đóng góp 97% tổng doanh thu, mang về 490 tỷ đồng trong khi doanh thu từ thị trường nội địa chỉ chiếm 3%, đạt 16 tỷ đồng.- Hoa Kỳ vẫn là thị trường xuất khẩu chính, chiếm 40.1% tổng doanh thu. Tiếp đến là Pháp và Nga khi lần lượt đóng góp 28.8% và 7.3%.Số lượng đơn hàng đang giảm đi- Theo Hiệp hội Dệt may Việt Nam (VITAS), khách hàng đã rút ngắn thời gian đặt hàng trước từ 6 tháng xuống còn 3 tháng do lượng hàng tồn kho cao và sức mua của người tiêu dùng giảm. VITAS cũng lưu ý rằng các công ty dệt may trong nước đã phải cắt giảm khoảng 10%-15% sản lượng và nhiều công ty buộc phải cắt giảm lực lượng lao động. TNG cho biết các đơn đặt hàng cho 1Q23 có dấu hiệu giảm do nhu cầu suy yếu ở thị trường Hoa Kỳ và EU.

- Nguồn KIS: Xem chi tiết

19. TPB – NIM duy trì ở mức ổn định nhờ duy trì tốt nguồn vốn huy đồng giá rẻ

- Khuyến nghị Nắm giữ: Giá mục tiêu 23.600

- Kết quả kinh doanh tăng trưởng khả quan: Tổng thu nhập hoạt động 9 tháng đầu năm tăng 21% so với 9 tháng đầu năm ngoái, với động lực chính đến từ khoản thu nhập lãi thuần tăng 21% so với cùng kỳ. Ngoài ra, trước diễn biến phức tạp trên thị trường chứng khoán năm 2022 khoản lợi nhuận từ mảng hoạt động đầu tư chứng khoán ghi nhận gần 550 tỷ đồng, giảm 63% svck Mặt khác, lợi nhuận từ hoạt động dịch vụ tăng mạnh 78% svck, hơn 1.875 tỷ đồng, giúp khoản thu ngoài lãi đạt 3.350 tỷ đồng (tăng 21% svck).Chất lượng tài sản cải thiện: Tỷ lệ nợ xấu giảm 12% svck ở mức 0,91%. Tỷ lệ nợ nhóm 2 giảm 22,4% svck đạt 1,99%. Tỷ lệ bao phủ nợ xấu đạt 142%.NIM duy trì ở mức ổn định nhờ duy trì tốt nguồn vốn huy đồng giá rẻ.Ngân hàng có tổng tài sản đạt 317.328 tỷ đồng và hoàn thành 91% mức kế hoạch đặt ra vào đầu năm nay của ngân hàng. Tổng dư nợ tín dụng tăng 11.7% trong nămnay, đạt gần 180 nghìn tỷ đồng (đã bao gồm khoản đầu tư trái phiếu doanh nghiệp)

- Nguồn MBS: Xem chi tiết

20. TCM – Sẵn sàng cán đích

- Khuyến nghị N/A: Giá mục tiêu N/A

- LNST hồi phục ấn tượng trong tháng 11:- Trong tháng 11, TCM đạt KQKD khả quan với doanh thu đạt 13.9 triệu USD (+8.4% n/n, +2.3% t/t) và LNST đạt 0.8 triệu USD (+470% n/n, +0% t/t nhờ việc quản lý chi phí tốt hơn và tiết kiệm được các chi phí liên quan đến phòng tránh Covid). Bên cạnh đó, biên lợi nhuận ròng tăng 4.7% n/n nhưng giảm nhẹ 0.1% t/t trong tháng 11.- Doanh thu tháng 11 đến từ 3 mảng chính: may mặc chiếm phần lớn trong tổng doanh thu với 76%, trong khi đó vải và sợi lần lượt đóng góp 15% và 7%.- Theo Hiệp hội Dệt may Việt Nam (VITAS), các đơn hàng may mặc xuất khẩu đã sụt giảm đáng kể từ T7/2022 do nhu cầu tiêu thụ yếu và lượng hàng tồn kho ở mức cao tại các nhà bán lẻ lớn ở Hoa Kỳ và EU. Tuy nhiên, nhờ đa dạng hóa thị trường xuất khẩu và nỗ lực nâng cao năng suất lao động, quản lý chi phí hiệu quả, TCM vẫn ghi nhận kết quả tích cực trong 11T22.- Nhìn chung, trong 11T22, công ty đạt doanh thu 170.3 triệu USD (+23% n/n) và LNST 10.6 triệu USD (+108% n/n), lần lượt hoàn thành 96% và 99% kế hoạch năm 2022. Chúng tôi kỳ vọng TCM sẽ kết thúc năm 2022 với doanh thu và LNST lần lượt hoàn thành 103% và 107% kế hoạch cả năm.Thị trường Châu Á đóng góp lớn nhất vào doanh thu:- TCM xuất khẩu sản phẩm dệt may sang nhiều nước lớn trên thế giới. Trong tháng 11, xuất khẩu sang châu Á chiếm tỷ trọng cao nhất với 54%, trong đó Hàn Quốc và Nhật Bản lần lượt chiếm 25% và 13%. Tiếp đến là châu Mỹ với 41%, trong đó Hoa Kỳ là thị trường xuất khẩu lớn nhất với 36%.Tình hình đơn hàng trong 2023F:- Tính đến giữa tháng 12, công ty đã nhận gần đủ đơn hàng cho 1Q23 và bắt đầu nhận đơn hàng cho 2Q23.

- Nguồn KIS: Xem chi tiết

21. PNJ – Mảng bán lẻ lũy kế 11 tháng tăng 92 3 so với cùng kỳ

- Khuyến nghị Nắm giữ: Giá mục tiêu 92.200

- Quan điểm đầu tư:Chúng tôi khuyến nghị NẮM GIỮ và thay đổi giá mục tiêu của PNJ lên 92.200 đồng/cổ phiếu (+12% tăng giá sử dụng phương pháp chiết khấu dòng tiền). Các yếu tố thúc đẩy giá: (1) Hưởng lợi khi tầng lớp trung lưu tại Việt Nam tiếp tục tăng trưởng (2) Tiếp tục mở rộng chiếm lĩnh thị phần Mảng bán lẻ, (3) Đổi mới, tái cơ cấu, áp dụng chuyển đổi số, triển khai nhiều chương trình nhằm mở rộng tệp khách hàngCập nhật kết quả kinh doanh 2022:Lũy kế 11 tháng doanh thu thuần và lợi nhuận sau thuế của công ty lần lượt đạt 31.063 tỷ đồng (+85,4% so với cùng kỳ) và 1.639 tỷ đồng (+96,1% so với cùng kỳ). Với kết quả này, PNJ đã hoàn thành xuất sắc 120% kế hoạch doanh thu và 124% kế hoạch lợi nhuận sau thuế.Mảng bán lẻ lũy kế 11 tháng tăng 92,3% so với cùng kỳ. Doanh thu sỉ tăng 71,6% so với cùng kỳ trên nền thấp của 2021 thời điểm các cửa hàng nhỏ lẻ bị ảnh hưởng nặng nề bởi dịch Covid 19. Doanh thu vàng 24K tăng 84,8% so với cùng kỳ.Tại ngày 30/11/2022 PNJ đã có tổng cộng 362 cửa hàng tại 55/63 tỉnh thành. Hệ thống PNJ có 362 cửa hàng độc lập bao gồm 341 CH PNJ Gold, 7 CH PNJ Silver (+287 SiS), 3 CH CAO Fine Jewellery (+12 SiS), 5 CH Style by PNJ (+27 SiS) và 3 CH PNJ Watch (+84 SiS) và 3 CH PNJ Art.

- Nguồn MBS: Xem chi tiết

Update…

Truy cập nhóm Telegram để theo dõi những thông tin chi tiết: https://t.me/thaicucdautu

![[Sách] Cách Thức Kinh Doanh Và Đầu Cơ Cổ Phiếu – How to Trade in Stocks](https://conduongphiatruoc.com/wp-content/uploads/2024/07/1-218x150.jpg)

![[Sách] Super Trader, Expanded Edition – Thiết lập dòng tiền bền vững trong các thời điểm đỉnh và đáy của thị trường](https://conduongphiatruoc.com/wp-content/uploads/2024/05/1-218x150.jpg)

![[Sách] Chính Sách Tiền Tệ Thế Kỷ 21 – 21st Century Monetary Policy](https://conduongphiatruoc.com/wp-content/uploads/2024/03/chinh-sach-tien-te-the-ky-21_anh-sach-2-218x150.jpg)

![[Sách] Economix – Các Nền Kinh Tế Vận Hành (Và Không Vận Hành) Thế Nào Và Tại Sao?](https://conduongphiatruoc.com/wp-content/uploads/2024/02/image-218x150.png)

![[Sách] Người Đàn Ông Đánh Bại Mọi Thị Trường – A Man For All Markets](https://conduongphiatruoc.com/wp-content/uploads/2024/01/111-218x150.jpg)

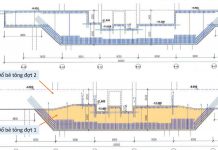

![Đánh giá nguyên nhân và sự cố ảnh hưởng đến chất lượng của kết cấu trong quá trình thi công hầm, hố đào [Phần 2]](https://conduongphiatruoc.com/wp-content/uploads/2021/06/z1403259030732_c983a2d1f1d9bd49a79f99ddd6d51e4c-218x150.jpg)